配当利回りがだいたい2%台なので、あまりしっかり調べてませんでしたが、調べれば調べるほど超優良銘柄であることがわかりました。笑

■目次

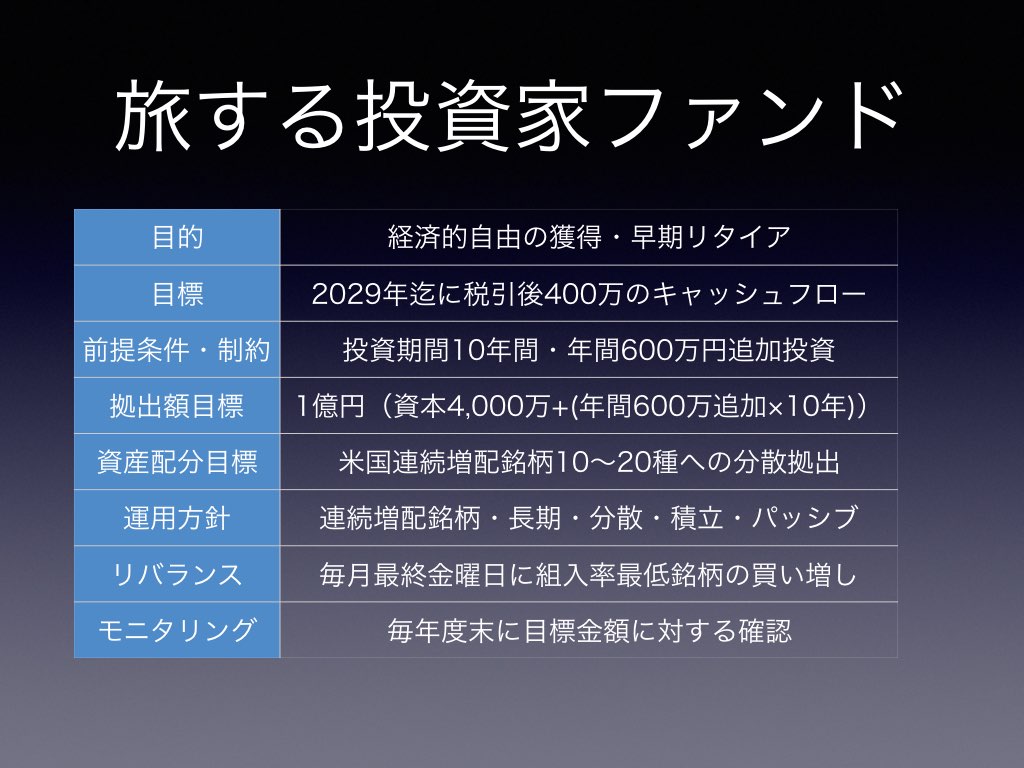

結論:買いました。私の総合評価は5点満点で4.16点

-1.png)

- 収益力:営業CFマージンは20%以上と非常に高い

- 成長期待:米国及び世界高齢化によるヘルスケアニーズは確実

- 財務:S&Pによる最上級AAA格付け。ちなみに米国で2社のみ

- 配当:連続増配56年の配当王。配当性向も60%以下のため増配余地あり

- 割安度:ベイビーパウダー訴訟リスク問題により株価は適正レンジへ

JNJ基本データ

| 会社名 | ジョンソン&ジョンソン |

| ティッカー | JNJ |

| 創業 | 1885年 |

| 上場 | 1944年 |

| 決算 | 12月 |

| 本社所在地 | ニュージャージー州 |

| 従業員数 | 135,100 |

| セクター | ヘルスケア |

| S&P格付 | AAA |

ジョンソン&ジョンソン(JNJ)とは

部門別売上高

JNJの部門別売上高は、3部門で構成されています。まず最初が医薬品で約半分を占めています。続いて医療機器が約3割。残り17%が一般消費という構成になっています。

医薬品や一般消費財に関しては、不景気になっても控えられるものではありません。非常にディフェンシブな売上構成になっていると思います。

加えて医療機器分野においては、ミスの許されない領域であり過去の実績や信頼がなければ早々に参入できる領域ではありません。MorningstarのMoat(経済的な堀)評価でも"WIDE"とされており、強い経済的な堀を築いていると言えます。

地域別売上高

次に地域別売上高を見てみましょう。米国で半分の収益を上げています。ついでヨーロッパ、西半球、アジアアフリカと幅広く世界に分散できています。

米国やヨーロッパ等の先進国では高齢化が進むことは間違いなく、またアジア・アフリカは今後人口が増加しオムツ等の一般消費財は確実に必要とされます。

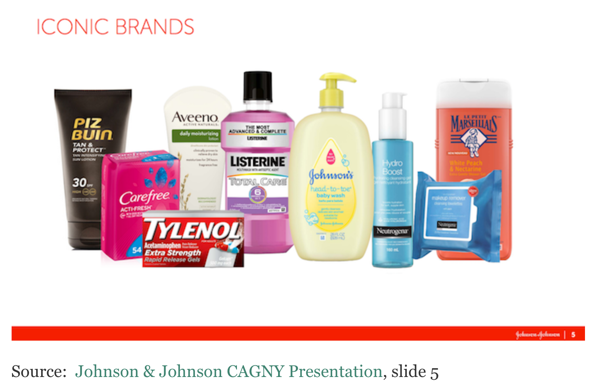

主な一般消費ブランド

一般消費のブランドも幅広く揃えられ分散されています。例えば以下の商品は誰でも一度は聞いたことあるのではないでしょうか。

- バンドエイド(絆創膏)

- リステリン(マウスウォッシュ)

- ワンデイアキュビュー(コンタクトレンズ)

不景気になったからと言って、血がダラダラと流れているけど、バンドエイドを買うのは控えよう!なんて人いないですよね。ディフェンシブであるということは、つまりそういうことです。

ヘルスケア業界No.1の収益力

- 売上は年々増えているか YES

- 純利益は年々増えているか YES

- 営業CFは年々増えているか YES

- 営業CFは純利益より大きいか YES

- 直近営業CF比率は15%〜35%以上あるか YES

- 10年平均営業CF比率は15%〜35%以上あるか YES

- 営業CFマージンは上昇傾向になるか YES

株主還元は安定的

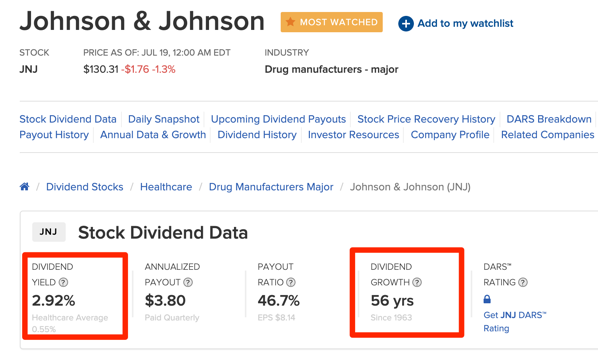

配当

最強のキャッシュマシーンを持ち、株主に多く還元をしています。連続増配は56年。リーマンショックを含む数々の経済ショックを乗り越えてきました。

2019/07/22現在の配当利回りは、2.92%と3%に近い利回りとなっています。

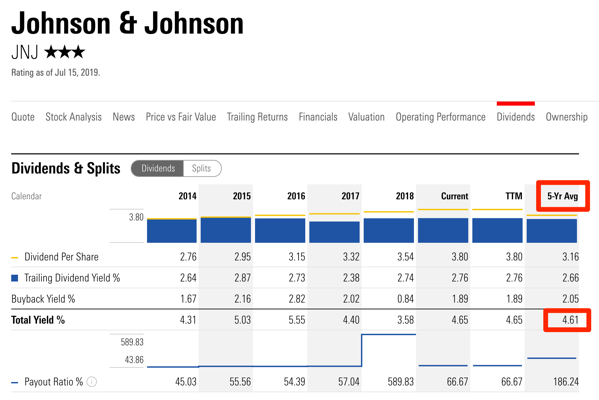

総還元性向(配当+自社株買い)

配当に自社株買いを加えてた、総還元性向の5年平均は4.61%。

私は「配当による安定的なインカムゲイン」を求めた投資スタイルです。そのため自社株買いによるキャピタルゲインはそれほど重要ではなく、また自社株買いは将来予測が立てにくいことから、あくまで参考程度なものの、自社株買いも一定ある事はプラス要素です。

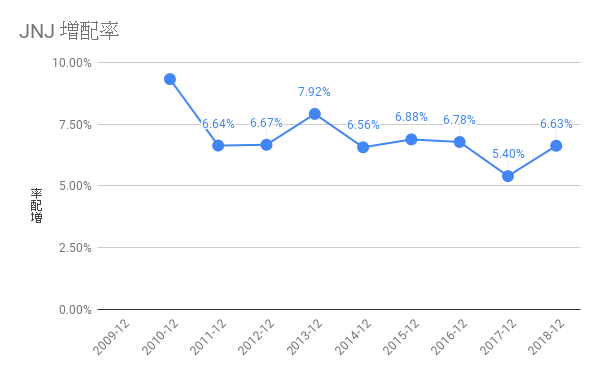

増配率

増配率は、概ね5%以上を超えています。素晴らしいキャッシュフローと、連続増配の実績からしばらくはこの増配傾向は続くと見てよいと考えました。

減配の心配をせず、年々配当が膨らんでいくことが重要ですね。この増配率は決算期に必ずチェックしていきたいと思います。

配当性向

配当性向は、概ね50%〜60%を推移しており、配当の余力は大きく残されています。

株主還元の方針

___ジョンソン・エンド・ジョンソン.png)

___ジョンソン・1エンド・ジョンソン.png)

ジョンソン&ジョンソンは、我が信条(Our Credo)という指針をもつことで有名です。そこでも株主に対する責任に関しても言及されています。株主の報酬のため、以下の原則を実行を信条として持っています。

- 新しい考えを試すこと

- 研究開発を継続する

- 失敗は償う

- 新しい設備を導入する

- 新しい製品を市場に導入する

- 逆境のときに備えて蓄積する

このように経営理念に、株主への責任やそのための手段が記載されているのは、素晴らしいですね。

将来シミレーション

元本回収

.png)

さすがにかなりリスクの低い投資先なので、元本回収には20年以上の時間がかかります。2031年時点で51%回収なので、仮にこの先10年程度でリーマンショック級の危機がきて含み損を抱えていても、増配が続く限りは問題ありません。

将来配当利回り

取得単価を133.99$とした場合、このまま5%増配が続けば実質的な利回りは2030年には4.9%。

2034年には6%近くとなります。これが連続増配が期待できる株に超長期投資する最大の魅力ですね。

時間を味方にすることで、JNJの株を年利5%で運用できるなんて素晴らしすぎる...

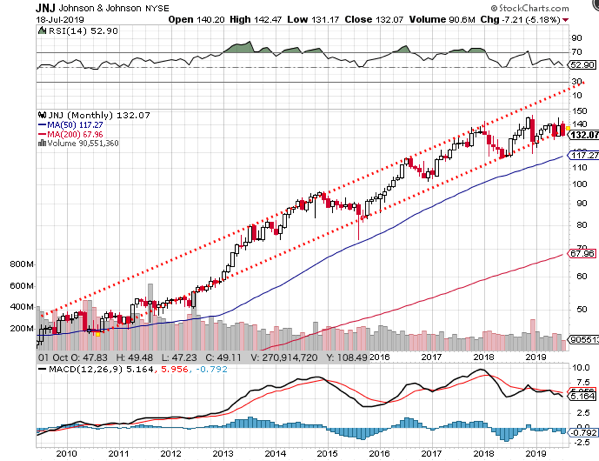

テクニカル分析

ではここからは、チャートでJNJを分析していきましょう。

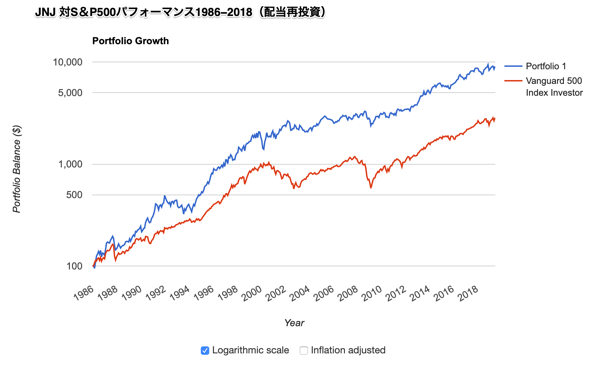

VS S&P500 過去パフォーマンス

まず1986年からの超長期チャートです。きれいな右肩あがりかつ、配当再投資込でS&P500を大きくアウトフパフォームしています。

世界的には順張り、つまり上がってる銘柄を買っていく、ことが多いため今後も資金流入が期待できます。

月足は上昇トレンド

月足トレンドは非常に強く、ほとんど押し目買いのチャンスすらありません。正直どこで買っていても、儲かっているという状態です。

週足も上昇トレンド

週足は赤点線のトレンドラインを意識しながらの上昇となっています。ひとまず今は週足レベルでラインにタッチしていることから、押し目買いのチャンスと言えそうです。

日足は三角持ち合いを形成

日足では下値を切り下げながら、上値の145$付近を伺う格好です。長期トレンド見るに、三角持ち合い後、上離れする可能性が高いと見ています。

まとめ

- 僕は133ドルで買いました

- 圧倒的な稼ぐ力と株主還元

- 減配リスクは低く、増配ポテンシャルは高い

- テクニカル的にも買い場

みなさまの、投資の参考になれば幸いです!

※投資判断にあたっては、ご自身でご判断ください。