改めて分析してみると、素晴らしい優良銘柄でした。笑

■目次

ざっくり3Mとは

- 資本財セクターのコングロマリットカンパニー

- 連続増配60年の配当王、直近利回りは3%超え

- ポストイット等、強いブランドを有している

- 15%ルール等、イノベーションを生み出す社風でも有名

3M(MMM)基本データ

| 会社名 | スリーエム |

| ティッカー | MMM |

| 創業 | 1902年 |

| 上場 | 1946年 |

| 決算 | 12月 |

| 本社所在地 | ミネソタ州 |

| 従業員数 | 93,516 |

| セクター | 資本財 |

| S&P格付 | AA- |

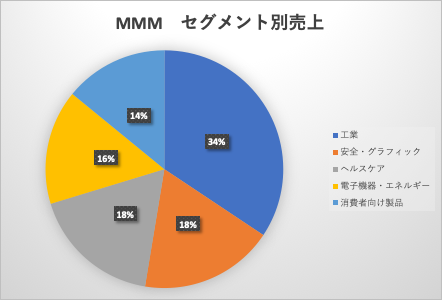

セグメント別売上高

事業はバランスよく分散されています。シェア順に、工業34%、安全・グラフィックケア18%、ヘルスケア18%、電子機器・エネルギー16%、消費者向け製品14%という構成になっています。

携帯電話の中のフィルム、道路標識の反射材、家庭用のスポンジや歯磨き粉など、幅広い業界で3Mの製品は活用されています。

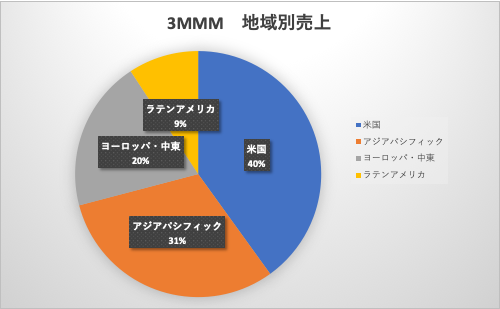

地域別売上

こちらもいい分散具合です。米国は今や40%。今後成長が期待できるアジアパシフィック領域が31%を占めており、今後はこの分野に期待ができます。

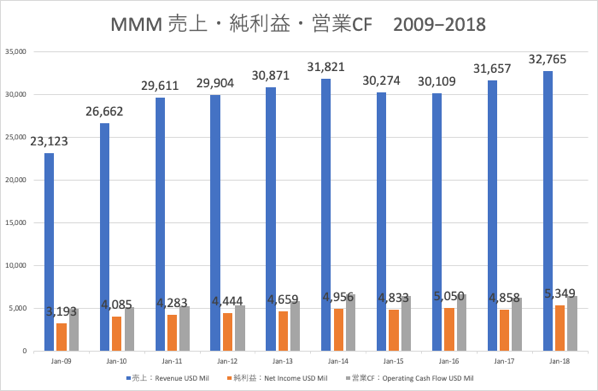

収益力

売上・純利益・営業CF

まず売上高を見ていきましょう。直近の売上高は327億ドル、1ドル108円換算で約3.5兆円です。2009年時点での売上は231億ドルで、順調に右肩上がりに売上を伸ばしていることがわかります。

加えて純利益の伸びを見ていきます。こちらも2009年の31億ドルから2018年には53億ドルと順調に推移しています。さらに純利益>営業CFとなっており健全に事業が成長していることが伺えます。

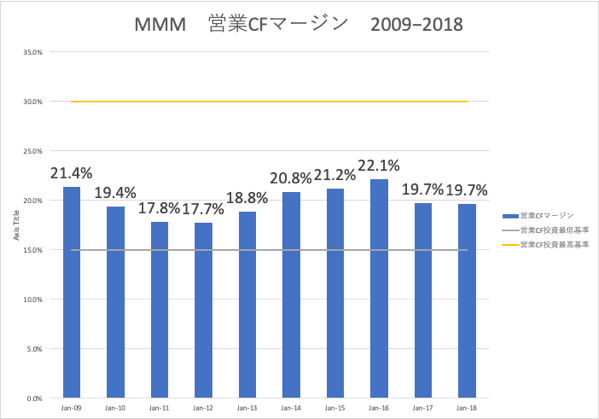

営業CFマージン

続いて営業CFマージンを見ていきます。直近の営業CFマージンは19.7%となっています。営業CFマージンは最低15%、30%確保できれば最強というところですが、3Mは20%前後を推移しており、稼ぐ力は十分と言えるでしょう。

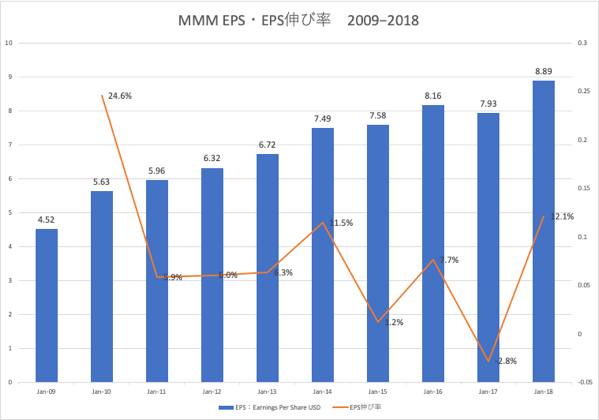

EPS

EPS(1株あたり利益)は2009年の4.52$から、2018年には8.89$にまで伸びています。これは上記の売上や利益の上昇に加えて、自社株買いによる株数減少によるものでしょう。

こちらもきれいな右肩上がりを描いており、理想的なEPSの伸びです。

株主還元

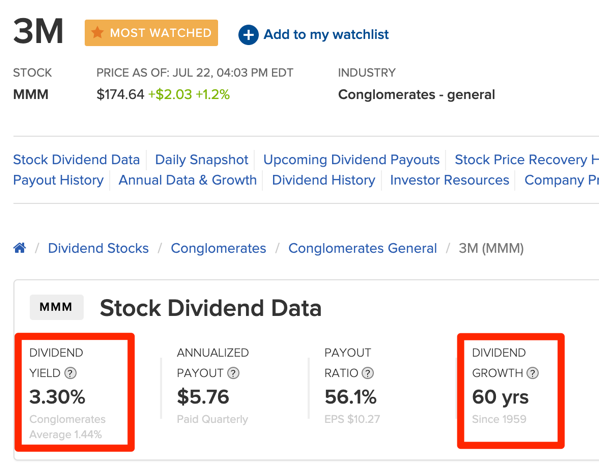

連続増配実績

堂々の配当王(連続増配50年以上)、なんと連続60年の増配実績です。輝かしい実績。米国には2019年6月時点で27銘柄の配当王銘柄があり、その中の1つです。

ちなみに日本には50年連続増配した企業はありません。最長の花王でも2018年12月期時点で29期連続の増配も立派ですが、倍近い年月増配している銘柄を僕は信頼します。

直近の四半期決算の進捗がよくなかったため株価は下がっており、直近の配当利回りは3.3%と魅力的な水準に。ちなみに花王は1.5%前後を推移しており、比べると実績でも利回りでも3Mの方に投資冥利を感じます。

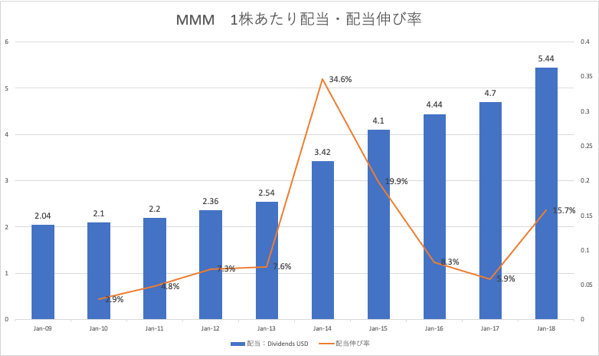

配当・増配率

売上やEPSの伸びに伴って、配当も順調に右肩上がりです。2009年には1株あたり2.04$だった配当は、現在5.44$と10年前の2倍以上になっています。

直近増配率は15.7%とすさまじく、2012年以降は最低5%、最高15〜30%の増配をしており大幅増配ポジティブサプライズにも期待できる銘柄だと思います。

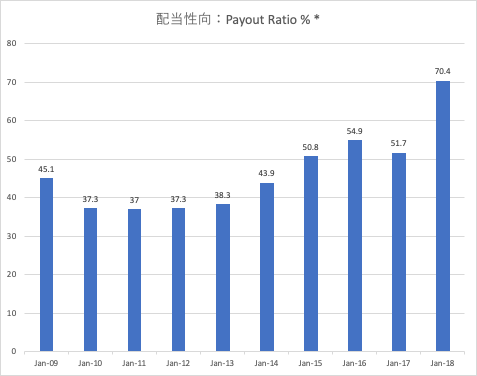

配当性向

では今後の増配余地がありそうかを確認しておきましょう。配当性向は直近こそ70%と高いものの、平均50%前後で推移しておりまだまだ増配余地はあると言えます。

加えて経営陣に対しても増配に対するインセンティブは働いているはずなので、経済危機が起こったとしても増配は続ける可能性が高いと言えます。実際にリーマンショックを含む数々の経済危機でも減配しなかったことがなによりも安心材料になります。

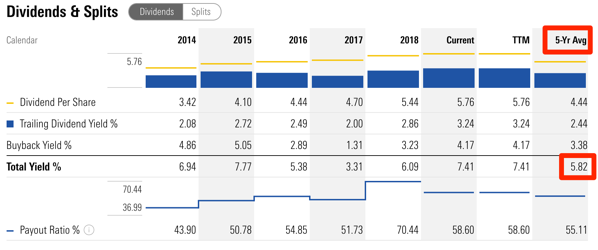

総還元性向(自社株買い+配当)

自社株買いも積極的に行っており、直近5年間の総合利回りは5.82%あります。現状の配当利回りが3.3%で、直近5年の自社株買いにより実質利回りは3.38%なので、6%以上の実質的な利回りを期待できます。

将来予想

2019年の売上予想

各分野での成長を見込んでいます。

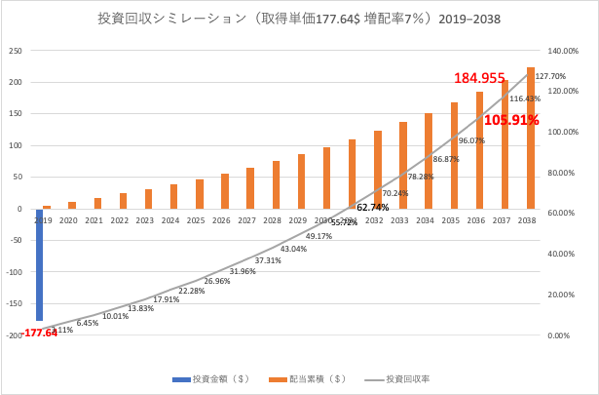

投資回収シミレーション

株式投資による配当収入を「事業」と見立ててシミレーションしてみます。2019/07/23現在177$を投資し、今後の増配率を低めに7%と仮定すると、2037年には累積配当金が184$となり投資元本の回収完了となります。

このうように配当を主軸にした計画を練っておくと、例えば株価が急落したとしても、増配を続ける限りはホールドするという合理的な判断ができます。

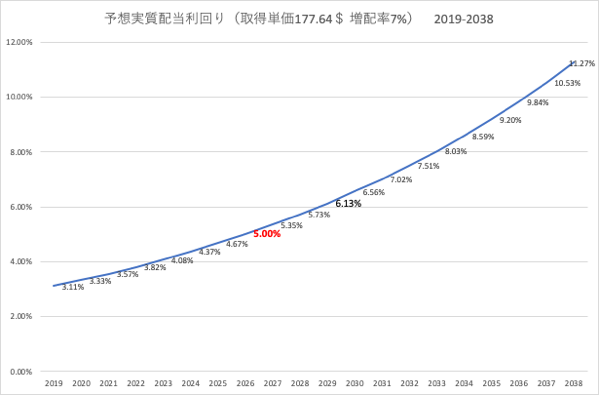

将来利回りシミレーション

将来利回りも計算してみます。このまま7%増配が続けば、2027年には実質配当利回りは5%になります。投資元本の回収となる2037年には10%となり、元本回収の完了した実質的にノーリスクの株が10%の利回りを運んでくれる計算となります。

当然来年以降の増配が実際に行われるかはわかりませんが、このように早めに投資を行っておくことによって、将来おおきな果実を得られると見立てています。

テクニカル分析

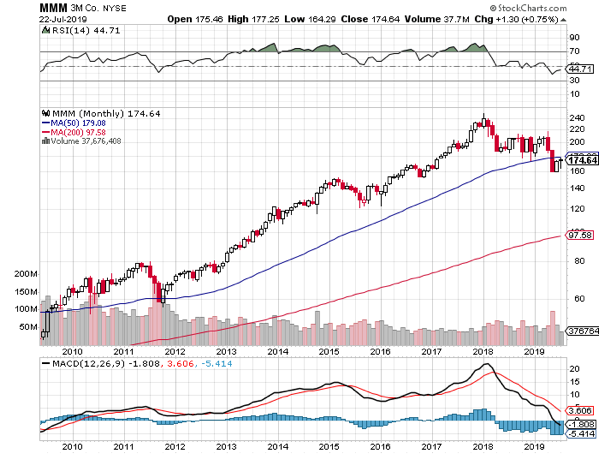

月足

月足はきれいな右肩あがりです。直近の四半期決算がイマイチだったので急落していますが、50ヶ月(約2年)の移動平均線がサポートしていますね。50ヶ月移動平均性に触れたのは2011年末依頼なので、長期的には一旦の押し目買い局面と見ています。

週足

一方週足では下落局面です。赤点線のトレンドラインを意識しながら下落しています。私はあくまで月足レベルでの超長期投資なので、月足さえ上昇トレンドを描いていればOKとしています。

日足

日足レベルでは165付近で2回ボトムをつけています。2回目のボトムは下値を切り上げていることから、一旦の下値目処としてよさそうなので、買い出動することにしました。

まとめ

- 連続増配60年以上の超優良銘柄

- 稼ぐ力は申し分なし

- 今後の増配余地もある

- 短期的には押し目買いのチャンス

みなさまの投資のお役に立てたなら幸いです!